La mutuelle, je m’y attèle ! Ça faisait longtemps que j’avais cet article en brouillon, il est temps que je le finalise, surtout après plusieurs de vos questions concernant l’assurance santé aux USA, et les durs moments passés de Maxime devant son compte mutuelle, à se poser la question : « qu’est-ce que je dois faire ? ».

Par quoi commencer ? Hmmm…

Faut-il vraiment être couvert aux USA ?

Je dirais que oui !! 250 $ les gouttes pour le nez sur ordonnance, 150 $ la consultation chez le médecin, ça vous laisse imaginer le reste ! Les soins dans un hôpital sont extrêmement chers, et peuvent chiffrer en plusieurs milliers de dollars très rapidement ! Bon, vous avez compris aussi pourquoi les mutuelles et assurances santé sont chers aux USA !

Les médicaments sont peut être au même prix qu’en France, mais on ne s’en aperçoit pas, car c’est la sécu qui prend en charge. Mais apparemment, ils restent 2x moins chers qu’au Canada…

Comment être couvert aux USA ?

Déjà, tout dépend de votre statut !

Je connais 2 cas, où vous n’avez pas besoin de vous préoccuper de la couverture santé :

- Pour un court séjour et si vous êtes rattachés à une entreprise française qui vous envoie, vous pouvez garder la couverture santé française. C’est le détachement. Je ne connais personne dans ce cas.

- Si vous partez en VI, vous êtes automatiquement couvert par April International Expat, qui est une mutuelle d’Expatrié.

Pour les autres, vous allez devoir vous y coller !

Faut-il prendre une assurance santé d’Expatrié ?

Avant de partir, nous nous étions sérieusement posé la question de la mutuelle d’Expatrié… Car elle offre aussi le rapatriement, chose que nous n’avons pas avec la mutuelle locale. Voici les prix des assurances rapatriement. Nous ne l’avons finalement pas prise.

Nous sommes tous les 2 couverts par une mutuelle entreprise locale, proposées par nos employeurs. Donc dans notre cas, pas besoin d’être sur-assuré ! Par contre, ça peut être intéressant pour tous ceux qui n’en ont pas.

Je connais 3 organismes qui proposent une couverture pour les Expatriés aux USA, où vous pouvez faire des devis :

April International

Mondial Assistance

American Express

Attention : si vous souhaitez souscrire à une mutuelle Expatrié, vous ne pouvez le faire seulement avant votre départ. Vous ne pourrez plus souscrire une fois sur place. Il vous faudra alors adhérer à une mutuelle locale.

Aussi, vous avez le choix de souscrire en plus à la CFE, Caisse Des Français à l’Etranger, pour continuer à bénéficier des mêmes taux de remboursement que la CPAM, assurance-maladie française. Et votre mutuelle viendra compenser, comme le système en France. Mais renseignez-vous bien avant, l’adhésion n’est pas gratuite !

Les mutuelles locales aux USA

Si vous bénéficiez d’une mutuelle locale avec votre employeur, vous allez devoir vous confronter au régime santé américain, comme nous ! Héhéhé !

Le régime santé aux USA est en grande majorité privé, et c’est basé sur un système de mutuelle. Donc mutuelle complémentaire ici peut se traduire en mutuelle intégrale ! Les formulaires à remplir pour adhérer à la mutuelle vous seront fournis par votre employeur.

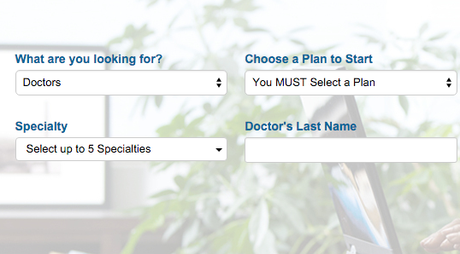

Ce n’est pas comme en France où vous pouvez choisir le médecin qui vous plait, et vous faire rembourser les frais ensuite. Aux USA, vous êtes restreint par les médecins, et hôpitaux affiliés à votre mutuelle, sinon vous ne serez par remboursé, ou moins bien !

Ce n’est pas comme en France où vous pouvez choisir le médecin qui vous plait, et vous faire rembourser les frais ensuite. Aux USA, vous êtes restreint par les médecins, et hôpitaux affiliés à votre mutuelle, sinon vous ne serez par remboursé, ou moins bien !

Les praticiens affiliés sont in network (dans le réseau), et ceux non affiliés sont out of network (hors réseau). Pour connaitre la liste de ceux in network, consultez le site web de votre mutuelle.

Prise en charge des consultations et soins

Ensuite, vous avez plusieurs types de plan (couverture) pour les soins et consultation. Moi, je suis sous PPO (Preferred Provider Organization), et Maxime a choisi un HDHP (High Deductible Health Plan) : pour faire simple !

PPO (Preferred Provider Organization)

Pour vous expliquer, je vais tout simplement prendre mon exemple, ce sera plus concret.

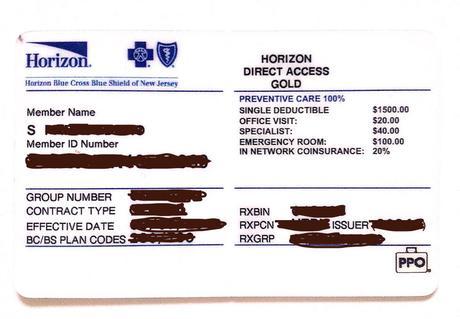

Je suis techniquement assuré dans 3 organismes différents : AIG pour les dents, Eye Med pour les yeux, et Horizon pour le reste. Donc j’ai 3 cartes mutuelles, et il faut que je présente la bonne à chaque fois. Ce sont 3 plan (couvertures) auxquels je cotise tous les mois.

Quand je consulte un praticien ou établissement de santé, il doit être in network, sinon je ne suis pas prise en charge par la mutuelle.

La carte mutuelle générale, hors soin dentaire et optique :

Les 20$ de office visit (médecin généraliste), 40$ de specialist (médecins spécialistes) et 100$ de emergency room (les urgences) sont des copay. C’est le montant que je dois sortir de ma poche à chaque visite. Une fois que j’ai présenté un de mes cartes mutuelle au médecin, je règle seulement le copay, le reste est pris en charge par la mutuelle.

Ensuite, j’ai 1500$ de deductible (franchise) et 20% in network coinsurance (dans le réseau) explication :

Si je me fais hospitaliser dans un établissement in network, je dois payer de ma poche un deductible de 1500 $ (comme une franchise) avant toute chose. Ensuite, ma mutuelle paie 80% des soins, et les 20% correspondant au coinsurance sont à ma charge.

Le plus que je peux payer dans une année est 3000$, qui est le out of pocket maximum (plafond maximum de mes dépenses). Ensuite, je suis couverte à 100% par la mutuelle.

HDHP (High Deductible Health Plan)

Pour vous expliquer, Maxime nous donne son exemple.

Le HDHP est un plan avec high deductible (haute franchise) : 2000$ que je dois dépenser par an, avant même que la mutuelle commence sa prise en charge.

Bien sûr je dois cotiser tous les mois pour les 3 types de frais : Optique, Dentaire et Général (env. 500$ par an de cotisation pour mon plan).

Aller chez un médecin in-network me permet d’appliquer la totalité de la facture sur le deductible. Mais attention, tous les frais médicaux ne sont pas applicables au deductible : sont exclus les médicaments, prothèses et autres achats. Donc seules les consultations sont « applicables ».

Quand la mutuelle dit « claim is applied toward your deductible », ça ne veut pas dire que c’est payé, mais que ça va venir réduire le deductible de 2000$.

Prescription plan : prise en charge des médicaments, prothèse, etc…

Vérifiez si vous bénéficiez d’un prescription plan (prise en charge des médicaments sur ordonnance) avec votre mutuelle.

Vérifiez si vous bénéficiez d’un prescription plan (prise en charge des médicaments sur ordonnance) avec votre mutuelle.

J’en bénéficie un, Maxime aussi. Ça se voit sur ma carte mutuelle, car j’ai le bloc en bas à droite. RX = prescription (sur ordonnance).

Pour l’instant, j’ai été prise en charge à 100% sur mes frais en pharmacie. Il suffit que je m’identifie, et je repars avec ce qu’il me faut sans avoir sorti la carte bancaire. Pour Maxime par contre, il a toujours eu à payer ses médicaments, prothèses, etc…

HSA (Health Saving Account) et FSA (Flexible Spending Account)

Le HSA est un compte bancaire d’épargne uniquement pour les frais de santé. Eh oui les US sont bien les rois des cartes de paiements !

Le HSA est proposé selon les sociétés. Moi, je n’en ai pas. Maxime en a un, il nous explique ce que c’est :

En plus du HDHP et du prescription plan, j’ai eu le choix entre 2 comptes bancaires (considéré comme des « benefits » offerts par ma société), à ouvrir pour payer mes dépenses santé :

- Le HSA (Health Saving Account), compatible avec le HDHP,

- ou le FSA(Flexible Spending Account) compatible avec d’autres plans à plus bas deductible.

Le HSA peut se cumuler d’une année sur l’autre, tandis que le FSA doit être utilisé dans l’année (la fameuse règle du « use it or lose it »), c’est là, la grande différence entre les 2.

Pour ma part, je possède le HSA. L’argent sur ce compte peut être utilisé pour n’importe quel dépense santé en utilisant la carte de crédit spécifique. Ce compte, comme tout compte épargne, rapporte de faibles intérêts.

Il représente aussi des avantages : ma société contribue à mon deductible, en approvisionnant celui-ci. Aussi, si le montant que je verse dessus est prélevé directement de mon salaire, il sera exonéré d’impôts.

C’est avec cette carte que je règle tous mes frais de santé, que ce soit appliqué sur le deductible, ou pas. A chaque consultation, le médecin vérifie mon deductible restant, et me demande le paiement si nécessaire (si je n’ai pas atteint les 2000$ du deductible). Sinon, c’est la mutuelle qui prend en charge, il n’y a pas besoin d’avancer l’argent pour la mutuelle.

Que choisir au final, si vous avez le choix ?

Pour résumer, si vous (ou votre famille) êtes en bonne santé, préférez le HDHP + HSA (haut deductible, et vous épargnez d’année en année les dépenses non utilisées).

Sinon, orientez-vous vers un plan à plus bas deductible avec le FSA, dont vous êtes certains que vous dépenserez la totalité chaque année.

Jusqu’où s’étend la couverture de la mutuelle locale ?

Attention, car la mutuelle est rattachée à l’Etat où votre société est représentée !

Si vous voyagez, vérifiez bien si vous avez le programme « Blue Card » ou un autre dans votre plan (couverture), qui puisse vous donner accès à certains hôpitaux et docteurs dans le reste du pays. Et pour trouver ces établissements de santé, c’est surement dans un onglet « Outside of » du site web de votre mutuelle.

Si vous emménagez dans un autre Etat en cours de route, votre mutuelle risque de changer. C’est ce qui est arrivé à Maxime.

Et le medicare (assurance-maladie) dans tout ça ?

Vous avez surement entendu parlé de Obamacare, medicare (assurance-maladie) qui a été rendue obligatoire l’année dernière à tous les Américains, ainsi qu’à tous les résidents aux USA. Ça a fait pas mal de bruit, la majorité des Américains l’ont rejeté, préférant payer des pénalités que de s’assurer. Car effectivement, beaucoup n’étaient pas assurés, pas parce qu’ils ne pouvaient pas (oui bien sûr, il y en avait), mais surtout parce qu’ils ne voulaient pas !! Et les Américains n’aiment pas quand on s’empare d’un peu de leur liberté… Bref, on ne va pas lancer un débat fédéral ici. Mais ça a aussi été le flou chez les Expatriés français, preuve à l’appui.

Donc on va dire que l’équivalent de la sécurité sociale en France est Obamacare aux USA, sauf que ce ne sont pas du tout les mêmes couvertures, que ça fonctionne différemment, et que ce n’est pas non plus perçu de la même manière. Mais c’est public !

Donc on va dire que l’équivalent de la sécurité sociale en France est Obamacare aux USA, sauf que ce ne sont pas du tout les mêmes couvertures, que ça fonctionne différemment, et que ce n’est pas non plus perçu de la même manière. Mais c’est public !

Il existe aussi le medicare (assurance-maladie) pour les plus démunis, ainsi que pour les personnes âgées. A part ça, tout le régime de santé est privé.

Je vous ai dit qu’Obamacare était obligatoire pour tous, même pour les Expatriés français résident US ? C’est notre cas, et pourtant, nous n’avons pas Obamacare… C’est obligatoire, sauf si on est déjà assuré par un organisme privé, ce qui est notre cas ! Nos sociétés nous fournissent une assurance santé, que ce soit pour Maxime, ou pour moi. Et en plus, Obamacare n’a pas été adopté dans tous les Etats !

Vous avez des remarques ?

Partager cet article :